投資成功的三大核心法則:2025年市場啟示

2025年08月01日 03:45 GMT

2025年上半年全球金融市場經歷了明顯波動與階段性調整。年初受美國選舉後樂觀情緒推動,隨後因中國人工智慧技術競爭、川普政府新關稅政策及宏觀經濟數據變化而調整。

儘管如此,整體市場表現最終仍實現正向回報。截至2025年7月30日,標普500指數全年上漲約8%,彭博美國綜合債券指數年初至今回報率約2.5%,2-4月股市調整期間上漲0.8%。市場波動凸顯了長期投資紀律的重要性。本文結合2025年前七個月市場表現,提出三個核心投資原則,幫助投資人有效應對未來可能的波動和風險。

市場背景

今年以來,市場的不確定性體現在多個方面。

2025年初,美國股市延續2024年11月選舉後的上漲動能,但隨後受到多重因素衝擊。中國DeepSeek人工智慧技術的進展引發對美國科技股競爭力的擔憂,疊加川普政府宣布的新關稅政策推高通膨預期,導致市場調整。標普500指數在2月19日至4月8日下跌約18%,10年期美國公債殖利率升至4.38%。

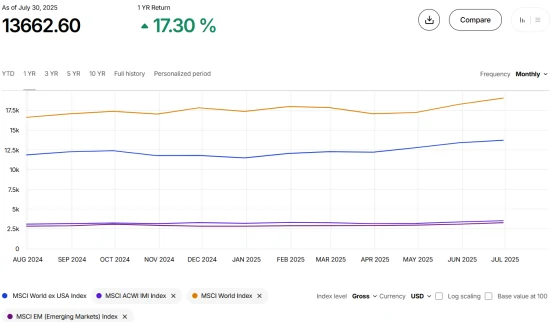

圖源:TradingView

第二季後,市場逐步反彈,5月上漲5.8%,6月上漲4.9%,目前標普500全年回報漲至8%。債券市場表現穩定,彭博美國綜合債券指數在股市下跌期間上漲1.2%,顯示分散風險作用。國際市場表現優於美國,MSCI世界(除美國)指數年初至今報酬率達17%,受美元走弱、歐洲降息及印度經濟成長驅動。

圖源:MSCI

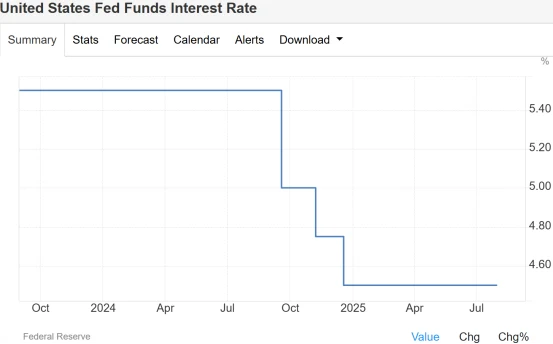

市場波動受多重因素驅動。川普政府關稅政策加劇通膨壓力,推高企業成本。聯準會7月29-30日FOMC會議維持聯邦基金利率在4.25%-4.50%,9月降息機率降至41%,反映對通膨和勞動市場韌性的謹慎態度。

圖源:TradingEconomics

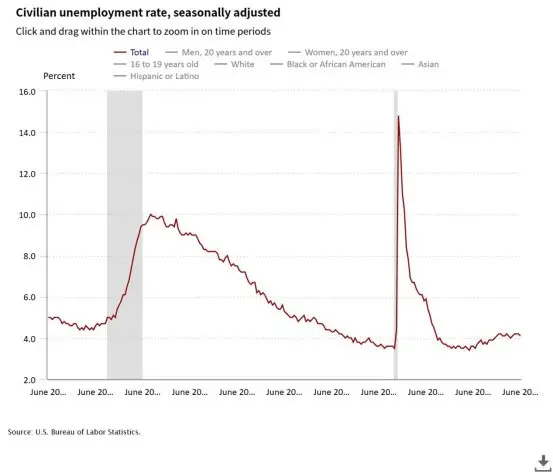

就業數據波動(失業率4. 1 %)和企業獲利變化加劇市場對高估值的擔憂。日本央行2024年第三季意外升息及聯準會降息預期調整也引發全球拋售。

圖源:美國勞工統計局

三大法則

原則一:市場走勢無法預測

2025年市場波動凸顯短期走勢的不可預測性。年初對科技股的樂觀預期因中國AI競爭與關稅政策破滅,2月至4月標普500累計下跌18%。隨後5-6月反彈顯示市場情緒快速逆轉。 2024年經驗類似,夏季AI熱潮推高標普500,但第三季因日本升息及降息預期調整引發拋售,11月選舉後反彈延續至2025年。

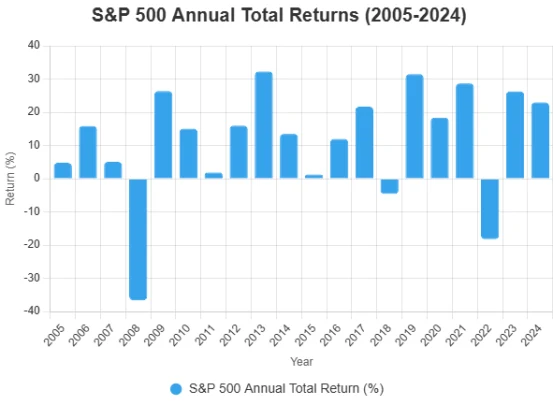

圖源:TradingView

歷史數據支持這項原則。根據標普全球數據,標普500在2005-2024年間年平均回報9.8%,但年度波動範圍從-36.6%(2008年)到+31.5%(2019)。嘗試擇時的投資者常因錯過關鍵上漲日而損失回報。

對此,投資者應避免基於短期預測頻繁交易。買入並持有策略透過減少擇時錯誤捕捉長期回報。建議建立基於長期目標的投資組合,每6-12個月進行資產配置再平衡以應對波動。

原則二:全球投資分散風險並提升回報

2025年國際市場表現優於美國,MSCI世界(除美國)指數年初至今報酬率達17%,高於標普500的8%。歐洲市場受惠於歐洲央行降息與估值吸引力,印度因GDP成長8.2%(IMF數據)成為投資熱點,拉丁美洲從2024年表現最差地區轉為2025年亮點。美元指數下跌3.7%放大國際投資報酬率。

圖源:TradingView

全球投資的回報潛力在過去早已顯現。 MSCI世界(除美國)指數在2017年和2020年分別上漲23.8%和15.2%,跑贏標普500。全球配置分散單一市場風險,例如2025年美國科技股因AI競爭承壓,而歐洲和印度提供成長機會。許多國際企業在美國有顯著收入,為美國投資者提供間接全球曝險。

因此,投資人可將20%-40%資產配置於國際股票,涵蓋已開發市場(歐洲、日本)及新興市場(印度、韓國)。低成本指數基金(如iShares MSCI ACWI ex US ETF,代號ACWX)或富達國際成長型基金(FIGFX)皆可能是有效選擇。定期調整全球資產佔比以配合風險承受能力。

原則三:債券與固定收益資產的防禦作用

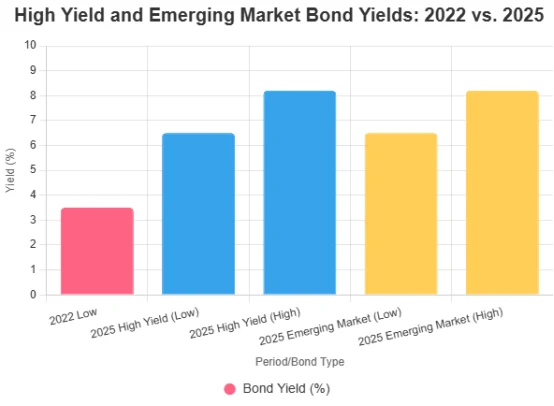

2025年債券市場表現穩定,彭博美國綜合債券指數在股市下跌期間上漲1.2%,有效分散風險。儘管4月關稅風暴推高10年期公債殖利率至4. 59 %,債券仍提供高於通膨的收益。彭博數據顯示,高收益債券和新興市場債券殖利率達6.5%-8.2%,高於2022年低點3.5%。

債券的歷史表現支持其穩定作用。根據標普全球數據,2000-2024年間,60%股票+40%債券組合年化波動率(11.8%)低於100%股票組合(15.1%),在2008年和2022年下跌時提供緩衝。 2022-2023年升息後,債券殖利率達20年高點,為投資者提供可靠收入。

建議投資人將資產組合中20%至50%配置於債券,其中以高評級債券為優先選擇,有助於在當前環境下有效控制信用風險。對於傾向穩健策略的投資者,可專注於短久期債券基金,以降低利率波動帶來的影響;而對於風險承受能力較高的投資者,則可以適度配置高收益債券基金,以爭取更高的回報水平。

未來的可能

綜合來看,2025年後續市場走勢依舊存在較大不確定性,可能會持續經歷多輪波動。短期價格變動由宏觀經濟指標、政策動向及突發事件共同影響,難以準確預測。長期投資價值較多依賴基本面因素和估值合理性。

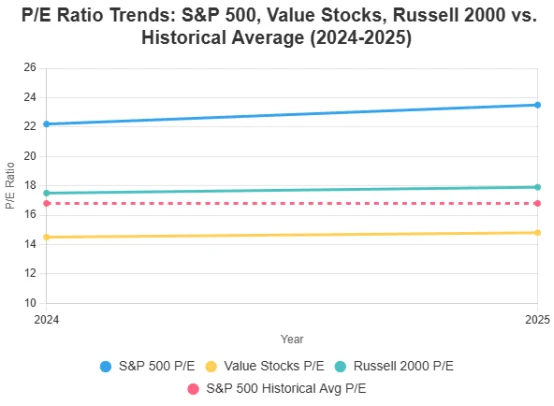

目前,標普500的本益比約為23.5,明顯高於長期歷史平均值16.8,顯示整體市場估值偏高,但尚未進入系統性泡沫區間。在目前估值結構中,價值型股票(P/E約14.8)和小型股(如Russell 2000,P/E約17.9)相對較便宜,具備一定的估值修復空間和中長期配置價值。

債券市場方面,整體估價處於合理區間。 10年期美國公債殖利率維持在4.38%左右,提供了具吸引力的實際收益水平,適合用於平衡股市波動、增強組合穩定性。

國際市場同樣存在投資機會。歐洲市場(MSCI Europe P/E約14.2)估價明顯低於美國,疊加貨幣政策轉向與財政刺激預期,可望吸引中長期資本配置。印度市場(MSCI India P/E約21.5)雖估值相對較高,但受惠於經濟成長預期及結構性改革,仍具吸引力。整體來看,當前市場環境下,適度向低估價值資產和區域進行配置,有助於提升投資組合的長期風險調整後收益。

而面對當前存在的關稅、AI競爭和聯準會政策等挑戰,投資人應堅持長期視角,透過全球股票和高品質債券的多元化配置來應對不確定性。價值型股票、國際市場和債券提供當前投資機會。未來市場方向取決於經濟數據和政策發展,建議保持紀律性,聚焦基本面而非短期情緒。

免責聲明: 本文內容不構成對任何金融產品的推薦或投資建議。

郵件訂閱

訂閱我們的郵件服務,您將獲得最新資訊