2025年川普關稅政策下,投資人應如何保護財務

2025年08月22日 09:58 GMT

2025年,川普政府持續推動關稅政策,旨在減少貿易赤字、促進國內製造業發展並提升美國經濟競爭力。關稅政策自年初以來逐步擴展,涵蓋多個國家和商品類別,對全球貿易和美國經濟產生深遠影響。

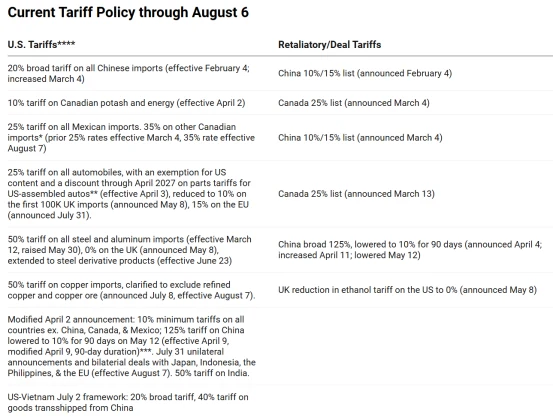

其中, 4月2日生效的「對等關稅」行政令對幾乎所有貿易夥伴加徵10%-25%關稅,使美國實際關稅水準達到百年新高。截至8月,美國對鋼鋁、銅、汽車及零件分別設定了50%、50% 和25% 的關稅,藥品進口關稅威脅性地提及200% 稅率。

圖源:The Budget Lab at Yale

這一系列政策在提高企業成本的同時,也將直接影響消費者支出和投資人資產配置。根據美國進步中心估計,川普關稅政策使典型美國家庭每年需額外支出約4,600美元;耶魯大學預算實驗室的分析顯示,新關稅計畫年化成本約為4,700美元。面對這項壓力,個人投資者必須採取有效策略,以盡量降低關稅對財務和投資組合的影響。

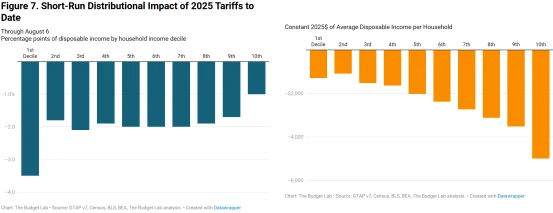

圖源:The Budget Lab at Yale

關稅帶來的衝擊

川普關稅政策對全球經濟的不確定性持續加劇。國際貨幣基金組織(IMF)在2025年7月底發布的《世界經濟展望報告》中指出,美國貿易政策使全球主要經濟體面臨更高風險,關稅衝擊正在扭曲國際經貿活動。

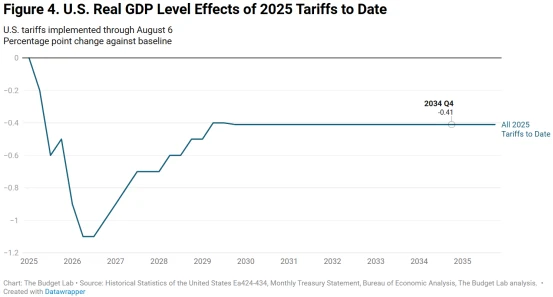

耶魯大學預算實驗室預測,受關稅影響,美國實際GDP成長率2025年至2026年可能分別下降0.5個百分點。英格蘭銀行也在報告中警示,美國關稅引發全球貿易衝突,世界經濟不確定性上升。聯合國貿發會議指出,關稅不確定性阻礙貿易和投資決策,對欠發達國家的衝擊尤為嚴重,可能引發連鎖經濟效應。

圖源:The Budget Lab at Yale

通膨方面,個人消費支出(PCE)物價指數自4月以來從接近2%上升至近3%。 7月生產者物價指數(PPI)較去年同期上漲3.3%,為2月以來最高,預示消費價格進一步上行。聯準會7月會議紀錄顯示,關稅效應在商品價格通膨中愈發明顯,部分委員認為剔除關稅影響後通膨接近目標,但整體通膨壓力限制了降息空間。

圖源:BEA

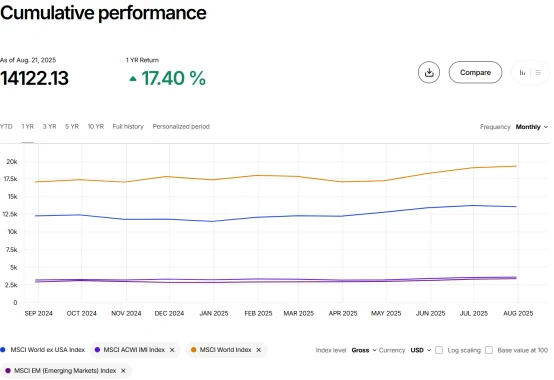

在金融市場層面,美國股市、商品市場和債券市場均出現顯著波動。 2025年至今,MSCI全球指數(不含美國)上漲近18%,遠高於標普500指數8.3%的漲幅。

圖源:MSCI

大宗商品價格同樣波動劇烈。 4月7日,全球市場因“互惠關稅”影響出現“黑色星期一”,WTI原油跌破60美元/桶。黃金價格因避險需求一度突破 3500美元/盎司。

圖源:TradingView

產業方面,關稅對產業影響不均。鋼鐵和鋁業受惠於進口成本上升,本土企業市場佔有率擴大。消費品產業(如服飾、電子產品)因成本轉嫁面臨價格上漲壓力,耶魯預算實驗室估算服飾價格上漲17%。汽車產業受衝擊顯著,標普全球預測新車平均價格上漲3000美元。供應鏈方面,港口活動減少,海洋貨運預訂量下降約50%,可能導致供應短缺。企業囤積高價值商品(如藥品、貴金屬)以規避關稅,2025年第一季進口額超出歷史趨勢26%。

投資者因應策略

面對川普關稅帶來的市場不確定性與成本壓力,投資人可以從以下幾個方面優化財務管理與投資佈局:

分散投資地理區域

川普關稅主要針對特定國家和地區的進口商品。集中投資於受關稅衝擊嚴重地區的資產面臨較大風險。投資者應將資金分散到不同國家和地區,如東南亞和歐洲市場。東南亞近年來經濟成長迅速,製造業和服務業活力較強,投資相關ETF或本地股票可捕捉成長紅利,同時降低對美國市場的依賴。

歐洲市場部分企業在全球具有領先技術和市場地位,配置相關股票或債券有助於優化投資組合的地理分佈,降低單一地區政策衝擊。

關注受益產業與企業

並非所有產業都會因關稅而受損,部分產業和企業甚至可能受益。例如,美國本土鋼鐵企業因關稅提高進口成本,在價格競爭中佔優勢,獲利能力可能增強。投資人可關注這些受惠產業的優質企業,提前佈局獲取潛在收益。

此外,主要針對國內市場、供應鏈自給率高的企業,如本地食品加工、公共事業等,也相對抗風險,可在投資組合中保留一定比重。

利用期貨與選擇權對沖風險

2025年選擇權交易量因關稅不確定性增加20%,顯示市場避險需求上升。對於具備一定投資經驗的個人投資者,可透過衍生性工具管理關稅政策帶來的市場波動風險。例如,大豆市場因關稅可能價格波動劇烈。投資者持有相關企業股票時,可在期貨市場建立空頭或多頭頭寸,或透過購買看跌期權對沖潛在損失。

衍生性工具提供彈性,可有效在市場價格波動中保護資產價值,但操作需建立在對市場判斷準確的基礎上。例如,標普500賣權(SPY puts)。選擇權策略需精準市場判斷,適合高風險承受能力的投資人。

優化固定收益類投資

在市場不確定性增加的環境下,固定收益資產的穩定性尤其重要。美國國債作為避險資產,其在市場動盪時期保值功能突出。投資者可適當提高國債在投資組合中的比例,例如從原本的20%提高至30%-40%。

此外,高信用評級企業發行的債券在衝擊下通常仍能按期支付利息和本金,具有穩定收益和相對安全性。合理配置固定收益資產,有助於減緩關稅政策引發的市場波動對投資組合的衝擊。

配置避險資產

關稅政策引發的市場波動增強了避險資產的吸引力。

而黃金作為傳統避險資產,在2025年表現出色,因關稅不確定性和美元走弱推動價格上漲,年初至今,現貨黃金價格年內已累計上漲26.7%。世界黃金協會指出,黃金價格形成「三角形」延續形態,若突破3351美元/盎司,可能進一步上漲至4000美元/盎司。

在关税引发的通胀预期下,黄金作为避险资产配置比例可从5%提升至10%-15%。2025年5月特朗普威胁对欧盟加征关税时,现货黄金单日涨幅近2%,显示其对冲效果显著。

保持信息灵通与寻求专业咨询

川普關稅政策頻繁調整,新的條款和細則不斷出台。投資人需及時關注政策動態,透過專業財經媒體、政府發布文件和產業研究報告獲取資訊。同時,財務顧問可根據個人財務狀況、投資目標和風險承受能力提供個人化策略,並協助投資人解讀政策變化,提前調整投資組合。

2025年4月川普宣布「對等關稅」前,部分投資人透過提前調整投資組合降低市場波動損失。自8月以來,訂閱財經資訊的投資人調整投資組合的比例增加15%,顯示及時取得資訊至關重要。

優化投資組合結構

投資者應重新評估投資組合,減少對關稅敏感產業的曝險。科技業(尤其是半導體)因中國市場收入佔比高(例如英偉達20%-25%)面臨風險,建議將科技股比例從30%降至15%。增加對低波動性資產的配置,如低波動ETF(SPLV),其2025年回報率約為6%,優於標普500。定期再平衡投資組合(建議每季),以適應市場變化。

此外,投資者還需關注政策豁免機會,部分產業可能因「國家安全」或經濟重要性而獲得關稅豁免,如新能源和半導體。投資人可關注相關企業並即時調整投資策略。

優化日常財務管理

除了投資策略,日常財務規劃也能減輕關稅壓力:

優先儲蓄:建立或增加緊急儲備,以因應物價上漲或意外開支。

減少不必要支出:優化預算,降低可自由支配支出。

調整債務策略:考慮低利率或零利率債務整合,改善現金流。

理性購物:關注價格上漲前的必需品採購,利用回饋工具降低支出。

綜合來看,投資人應在全球化投資、產業選擇、衍生性工具使用、固定收益資產配置和日常財務管理等方面形成系統應對策略,以降低川普關稅對個人財務的衝擊。

免責聲明: 本文內容不構成對任何金融產品的推薦或投資建議。

郵件訂閱

訂閱我們的郵件服務,您將獲得最新資訊